มุมTMB..ถ้าเฟดขึ้นดอกเบี้ย ส่งผลเงินบาททยอยอ่อนค่า

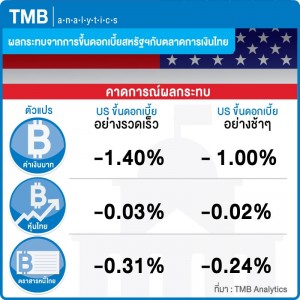

ศูนย์วิเคราะห์เศรษฐกิจทีเอ็มบี หรือ TMB Analytics คาดว่าแนวโน้มการขึ้นดอกเบี้ยของธนาคารกลางสหรัฐฯ หรือเฟด จะส่งผลให้ค่าเงินบาทค่อยๆ อ่อนค่าลงเมื่อเทียบกับดอลลาสหรัฐ หลังการขึ้นครั้งแรก ชี้หากปรับขึ้นเร็วขึ้นร้อยละ 0.25 ต่อการประชุม FOMC 2 ครั้ง บาทอาจอ่อนตัราวร้อยละ 1.4 ต่อปี ด้านตลาดหุ้นและตลาดตราสารหนี้อาจได้รับผลกระทบเพียงเล็กน้อยเนื่องจากได้ปรับฐานไปก่อนหน้านี้แล้ว

จากมติการประชุมของคณะกรรมการกำหนดนโยบายการเงิน (FOMC) ของสหรัฐฯ ในวันที่ 17 กันยายนที่ผ่านมามีมติให้คงอัตราดอกเบี้ยนโยบายของสหรัฐฯ ที่ระดับร้อยละ 0.0-0.25 แต่เฟดยังยืนยันว่าจะมีการขึ้นดอกเบี้ยในปีนี้ ตลาดการเงินโลกจึงยังต้องจับตาตัวเลขเศรษฐกิจของสหรัฐฯ และคาดการณ์แนวโน้มการขึ้นดอกเบี้ยดังกล่าวอย่างใกล้ชิด

ศูนย์วิเคราะห์ฯ มีมุมมองว่าถ้าดอกเบี้ยของสหรัฐฯ ปรับขึ้นจริงจะทำให้ตลาดการเงินทั้งโลกเกิดการเคลื่อนไหว ซึ่งตามหลักการการเงินทั่วไป การขึ้นดอกเบี้ยในสหรัฐฯ จะส่งผลให้ค่าเงินดอลลาร์สหรัฐปรับตัวขึ้นเมื่อเทียบกับสกุลเงินอื่นๆ จากความต้องการถือเงินดอลลาร์ที่เพิ่มขึ้น ในส่วนของผลกระทบต่อตลาดทุนอื่นๆ ดอกเบี้ยที่เพิ่มขึ้นเปรียบเสมือนการเพิ่มต้นทุนของทั้งของผู้ประกอบการหรือนักลงทุนที่มีเงินต้นทุนในรูปดอลลาร์ จึงจะนำมาซึ่งความต้องการผลตอบแทนจากการลงทุนที่สูงขึ้นด้วย แรงขายในสินทรัพย์ที่มีความเสี่ยงสูงแต่ผลตอบแทนต่ำและแรงซื้อสินทรัพย์ความเสี่ยงต่ำแต่ผลตอบแทนสูง (Repricing) จึงมักจะเกิดขึ้นไล่ไปเรื่อยๆ ในทุกตลาดตั้งแต่ตลาดเงิน ตลาดสินค้าโภคภัณฑ์ ตลาดตราสารหนี้ และตลาดหุ้น

ด้านตลาดการเงินและตลาดทุนไทย เหตุการณ์การขึ้นดอกเบี้ยของสหรัฐฯ ที่กระทบกับประเทศไทยมากที่สุดคือครั้งล่าสุดที่เริ่มตั้งแต่ช่วงกลางปี พ.ศ. 2547 ถึงกลางปี พ.ศ. 2549 การขึ้นดอกเบี้ยดังกล่าวทำให้ค่าเงินบาทอ่อนตัวลงราวร้อยละ 4 ภายใน 1ปีนับจากการขึ้นดอกเบี้ยครั้งแรก ในขณะที่ตราสารหนี้และหุ้นไทยปรับตัวขึ้นเล็กน้อยราวร้อยละ 2-4 ในช่วงหนึ่งปีหลังขึ้นดอกเบี้ยครั้งแรก ซึ่งส่วนหนึ่งก็มาจากความแตกต่างของดอกเบี้ยไทยและดอกเบี้ยสหรัฐฯ ที่เพิ่มขึ้นจริงกอปรกับการที่ราคาสินทรัพย์ทางการเงินมักปรับตัวรับกับผลกระทบจากแนวโน้มการขึ้นดอกเบี้ยไปก่อนหน้าที่จะมีการขึ้นดอกเบี้ยจริง

ในกระแสการขึ้นดอกเบี้ยครั้งนี้ ศูนย์วิเคราะห์ฯ มีมุมมองว่า ผลกระทบจากการขึ้นดอกเบี้ยของสหรัฐฯ จะทำให้เกิดแรงขายต่อเนื่องในตลาดหุ้นและตราสารหนี้ไทยบ้างจากการปรับสถานะ (Rebalancing) เพื่อรองรับความเสี่ยงด้านอัตราแลกเปลี่ยนและอัตราดอกเบี้ย แต่เชื่อตลาดทุนจะไม่ผันผวนมากนักหลังการขึ้นดอกเบี้ยครั้งแรกเช่นเดียวกับปี 2547

แต่สิ่งที่น่าจับตาคือการอ่อนค่าของเงินบาท ศูนย์วิเคราะห์ฯ มองว่า ความเร่งในการปรับขึ้นดอกเบี้ยจะส่งกระทบต่อค่าเงินบาทไม่เท่ากัน โดยการปรับขึ้นเร็ว (ปรับอัตราดอกเบี้ยขึ้นร้อยละ 0.25 ต่อการประชุม FOMC 2 ครั้ง) จะทำให้ค่าเงินบาทอ่อนตัวราวร้อยละ 1.4 ต่อปีในขณะที่การปรับขึ้นช้า (ปรับอัตราดอกเบี้ยขึ้นร้อยละ 0.25 ต่อการประชุม FOMC 3 ครั้ง) จะทำให้ค่าเงินบาทอ่อนตัวเพียงร้อยละ 1.0 ต่อปี

จากประมาณการเศรษฐกิจสหรัฐฯ ล่าสุดของเฟด ศูนย์วิเคราะห์ฯ ยังมีความเชื่อมั่นว่าการขึ้นดอกเบี้ยจะเกิดขึ้นในปีนี้และการขึ้นดอกเบี้ยในช่วงที่เหลือจะเป็นการขึ้นอย่างช้าๆ ซึ่งจะส่งผลกระทบให้ค่าเงินบาทอ่อนตัวเพียงร้อยละ 1.0 ต่อปีและจะไม่ส่งผลกระทบให้เกิดแรงขายที่รุนแรงในตลาดหุ้นและตราสารหนี้ไทย

อย่างไรก็ตามนักลงทุนและผู้ประกอบการนำเข้าส่งออกก็ควรตั้งอยู่ในความไม่ประมาท เพราะการศึกษาดังกล่าวก็เป็นเพียงการใช้หลักการณ์ทางสถิติมาเพื่อคาดการณ์ผลกระทบเท่านั้น ซึ่งผลที่เกิดขึ้นจริงยังมีอีกหลายมุมที่เรายังต้องติดตามดูเช่น ตลาดการเงินโลกจะปรับตัวรับกับแนวโน้มการขึ้นดอกเบี้ยในครั้งนี้อย่างไร หรือเศรษฐกิจสหรัฐฯ จะแข็งแกร่งพอที่จะรองรับการขึ้นดอกเบี้ยต่อเนื่องในครั้งนี้ได้มากเพียงใด และธนาคารกลางของประเทศต่างๆ จะมีการเปลี่ยนมุมมองที่เคยระบุไว้จนรวมไปถึงอาจมีการปรับลดหรือขึ้นดอกเบี้ยนโยบายเพื่อเป็นการตอบโต้หรือไม่ ซึ่งทุกสิ่งล้วนเป็นสิ่งที่เราต้องติดตามดูอย่างใกล้ชิดด้วยความไม่ประมาท