TMBมองสินเชื่อแบงก์โตถึง6%

เล็งวัฏจักรNPLแตะสูงสุดกลางปี

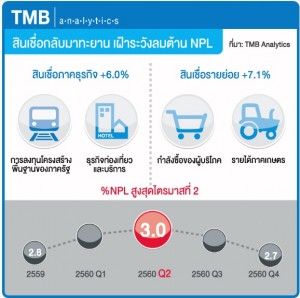

ศูนย์วิเคราะห์เศรษฐกิจ ทีเอ็มบี หรือ TMB Analytics คาดสินเชื่อทั้งระบบของธนาคารพาณิชย์ จะกลับมาเติบโตในระดับสูงถึงรัอยละ 6 ได้อีกครั้ง หลังจากที่ชะลอตัวมา 5 ปีติดต่อกัน ชี้ 4 ปัจจัยจำเป็นช่วยกระตุ้นสินเชื่อ นอกเหนือจากดอกเบี้ยต่ำคือ การลงทุนโครงสร้างพื้นฐานภาครัฐ การท่องเที่ยวและบริการ กำลังซื้อผู้บริโภคและรายได้ภาคเกษตรและผลตอบแทนในตลาดตราสารหนี้ พร้อมเตือน วัฏจักร NPL จะถึงจุดสูงสุดช่วงกลางปีนี้หรือช่วงไตรมาสที่ 2 ที่ระดับร้อยละ 3 คิดเป็นมูลค่ากว่า 4.2 แสนล้านบาท

ศูนย์วิเคราะห์เศรษฐกิจ ทีเอ็มบี หรือ TMB Analytics ปี 2559 สินเชื่อในระบบธนาคารพาณิชย์เติบโตได้เพียงร้อยละ 2 ต่ำกว่าคาดไว้ที่ร้อยละ 3 โดยสัดส่วนสินเชื่อที่ไม่ก่อให้เกิดรายได้ หรือ NPL ยังปรับตัวสูงขึ้นไปที่ร้อยละ 2.83 คิดเป็นมูลค่า 3.9 แสนล้านบาท ซึ่งปรับเพิ่มขึ้นมาอย่างต่อเนื่องนับตั้งแต่ปี 2556

แม้ว่าอัตราดอกเบี้ยนโยบายของธนาคารแห่งประเทศไทยยังคงอยู่ที่ร้อยละ 1.50 ซึ่งอยู่ในระดับต่ำที่สุดตั้งแต่วิกฤตเศรษฐกิจปี 2552 อีกทั้งในปีที่ผ่านมาธนาคารพาณิชย์จะยังคงลดอัตราดอกเบี้ยเงินกู้ทั้ง MLR และ MRR ลงอีกร้อยละ 0.25 เพื่อแบ่งเบาภาระให้กับลูกค้าจากภาวะเศรษฐกิจชะลอตัว ก็มิอาจกระตุ้นให้การเติบโตของสินเชื่อเพิ่มขึ้นได้อย่างมีนัยสำคัญ

ปัจจัยเรื่องดอกเบี้ยต่ำเพียงอย่างเดียวคงจะไม่เพียงพอที่จะผลักดันให้สินเชื่อกลับมาทะยานได้ แต่หากจำเป็นที่จะต้องใช้อีก 4 ปัจจัยเพิ่มเติมมาช่วยขับเคลื่อนให้สินเชื่อกลับมาเติบโตได้ในปี 2560 นี้ ได้แก่ 1) การลงทุนโครงสร้างพื้นฐานของรัฐ 2) การท่องเที่ยวและบริการ 3) กำลังซื้อของผู้บริโภคและรายได้การเกษตร และ 4) การปรับตัวขึ้นของผลตอบแทนในตลาดตราสารหนี้

ปัจจัยแรก ได้แก่ การลงทุนโครงสร้างพื้นฐานของภาครัฐ ซึ่งจะขับเคลื่อนสินเชื่อธุรกิจ และจะเริ่มเห็นผลชัดเจนในช่วงไตรมาสที่ 2 ของปีนี้ ได้แก่ โครงการรถไฟฟ้าความเร็วสูง รถไฟรางคู่ มอเตอร์เวย์ เป็นต้น คาดว่าจะเห็นเม็ดเงินในปีนี้เกือบ 2 แสนล้านบาท โดยอุตสาหกรรมที่ได้รับอานิสงส์ ได้แก่ รับเหมาและวัสดุก่อสร้าง จากนั้นจะส่งผลดีไปยังอุตสาหกรรมที่อยู่ในห่วงโซ่อุปทาน (Supply Chain) เช่น อุตสาหกรรมการผลิต รวมถึงผู้ประกอบการอสังหาริมทรัพย์ ซึ่งรวมแล้วคิดเป็นสัดส่วนร้อยละ 50 ของสินเชื่อธุรกิจทั้งหมด

ปัจจัยที่สอง ได้แก่ การเติบโตของการท่องเที่ยวตามแนวโน้มการเข้ามาของจำนวนนักท่องเที่ยวต่างชาติคาดว่า เป็นจำนวนทั้งสิ้น 35 ล้านคนเพิ่มขึ้นจากปี 2559 กว่าร้อยละ 7 ส่งผลดีให้กับอุตสาหกรรมบริการและค้าปลีก ซึ่งจะได้รับการจับจ่ายใช้สอยที่เพิ่มขึ้น

ปัจจัยที่สาม คือกำลังซื้อของผู้บริโภคโดยเฉพาะแถบภูมิภาคซึ่งรายได้ที่เริ่มจะกลับมาจากการปรับตัวดีขี้นของราคาสินค้าเกษตร ได้แก่ ยางพารา (เพิ่มขึ้นร้อยละ 24) และอ้อย (เพิ่มขึ้นร้อยละ 30) จากความต้องการของตลาดโลกที่สูงขึ้นและราคาน้ำมันปรับตัวดีขึ้น นำมาซึ่งกำลังซื้อที่เพิ่มขึ้นในการจับจ่ายใช้สอย โดยเฉพาะการบริโภคสินค้าคงทน เช่น รถยนต์ และเครื่องใช้ไฟฟ้า

ดังนั้น สินเชื่อที่ได้รับอานิสงส์ ได้แก่ สินเชื่อเช่าซื้อรถยนต์ (เพิ่มขึ้นร้อยละ 3) สินเชื่อส่วนบุคคลและบัตรเครดิต (เพิ่มขึ้นร้อยละ 7) นอกจากนั้นแล้ว กำลังซื้อของภาคเอกชนที่กลับมาอีกครั้งจะส่งผลให้ธุรกิจขนาดกลางและขนาดย่อม (SME) โดยเฉพาะประเภทการค้าและบริการกลับมาฟื้นตัว และสินเชื่อSME กลับมาเติบโตดีขึ้นอีกครั้งหลังจากปีที่ผ่านมาเติบโตชะลอตัวเหลือเพียงร้อยละ 1.4 จากร้อยละ 6 ในปีก่อนหน้า

ปัจจัยสุดท้าย ได้แก่ อัตราดอกเบี้ยพันธบัตรที่เริ่มปรับสูงขึ้นจากผลของธนาคารกลางสหรัฐฯ เริ่มปรับอัตราดอกเบี้ยขึ้น ซึ่งศูนย์วิเคราะห์ฯ มองว่าอัตราดอกเบี้ยพันธบัตรรัฐบาล 10 ปีน่าจะปรับขึ้นไป 50 basis point จากสิ้นปีที่แล้ว ทั้งนี้ หนึ่งเดือนที่ผ่านมาผลตอบแทนได้ขยับขึ้นไปแล้ว 6 basis point ซึ่งจะส่งผลให้ต้นทุนการระดมทุนในตลาดตราสารหนี้ปรับเพิ่มขึ้น ธุรกิจขนาดใหญ่เริ่มกลับเข้ามาใช้สินเชื่อในการดำเนินธุรกิจอีกครั้งหลังจากในปีที่แล้ว ธุรกิจประเภทโทรคมนาคมและอสังหาริมทรัพย์ หันไประดมทุนผ่านตลาดตราสารหนี้และตราสารทุนจนสินเชื่อธุรกิจขนาดใหญ่ไม่เติบโต

ด้วยปัจจัยทั้งหมดนี้ ศูนย์วิเคราะห์ฯ คาดว่า สินเชื่อรวมของธนาคารพาณิชย์จะทะยานกลับมาเติบโตได้ในระดับสูงที่ร้อยละ 6.3 ได้อีกครั้ง โดยสินเชื่อภาคธุรกิจเติบโตร้อยละ 6.0 ในขณะที่สินเชื่อรายย่อยจะกลับมาเติบโตได้ที่ร้อยละ 7.1

ถึงแม้สินเชื่อจะกลับมาเติบโตได้ดี คุณภาพสินเชื่ออาจจะต้องถูกเฝ้าระวัง โดย NPL ซึ่งเป็นลมต้านจะยังคงปรับตัวสูงขึ้น ซึ่งเป็นผลต่อเนื่องมาจากช่วงเศรษฐกิจชะลอตัวเมื่อประมาณช่วงปี 2557 และ 2558 ซึ่งตอนนั้นเศรษฐกิจขยายตัวได้เพียงร้อยละ 0.7 และ 2.8 ตามลำดับ

จากผลการศึกษาของ TMB Analytics พบว่า หลังจากที่วัฏจักรเศรษฐกิจถึงจุดต่ำสุดแล้ว วัฏจักร NPL จะใช้เวลาประมาณ 18 เดือนจะแตะจุดสูงสุด ซึ่งคาดว่า NPL น่าจะสูงสุดในช่วงประมาณไตรมาส 2 ของปีนี้ ที่ระดับร้อยละ 3 คิดเป็นมูลค่ากว่า 4.2 แสนล้านบาท จากนั้น จะทยอยปรับตัวดีขึ้นจนขยับลงมาอยู่ที่ระดับร้อยละ 2.7 ในช่วงสิ้นปี หลังจากนั้น วัฏจักรของ NPL จะอยู่ในช่วงขาลง ซึ่งจะส่งผลดี ไม่เพียงแต่อุตสาหกรรมธนาคารเท่านั้น แต่ยังเป็นสัญญาณที่ดีต่อภาคเศรษฐกิจโดยรวม เพราะ ความเสี่ยงในด้านสินเชื่อที่ลดลง หมายถึงบริษัทจะเข้าถึงสินเชื่อได้เพิ่มขึ้น นำมาซึ่งการสร้างรายได้ที่เติบโต และส่งผลให้เศรษฐกิจขยายตัวเพิ่มขึ้นตามไปด้วย